Protekla godina donela je bankarskom sektoru najveće profite još od pretkrizne 2008. godine, ali struktura ostvarenog krajnjeg rezultata upozorava da za fanfare još uvek nema mesta. Strukturni problemi bankarskog sistema ostali su skoro netaknuti, premda bankarske ustanove lakše dišu pod smanjenim teretom loših kredita.

Poslovni ambijent za bankarske ustanove gotovo da nije promenjen u 2017. godini – nastavljen je trend pada referentne stope Narodne banke Srbije (NBS), privredni subjekti i dalje nevoljno posežu za kreditima, a odobravanje kreditnih plasmana nije ubzao ni nastavak pada udela loših kredita. Smanjenjem referentne stope za pola procenta tokom prošle godine na 3,5 odsto nastavljen je pritisak na glavno poslovno područje banaka, premda i dalje pad aktivnih kamatnih stopa kaska za smanjenjem kamata na depozite (pasivne kamatne stope).

Rast kredita odobrenih privredi protekle godine bio je manji od pet odsto, što govori o nastavku ušančenih odnosa na relaciji banke-zajmoprimci. Ni smanjenje udela loših kredita za oko šest procentnih poena u prošloj godini nije značajnije pomoglo da se povećaju plasmani privredi jer banke dosta opreznije plasiraju sredstva na tržištu gde ne postoji dovoljno veliki broj kvalitetnih zajmoprimaca.

Profiti na rendgenu

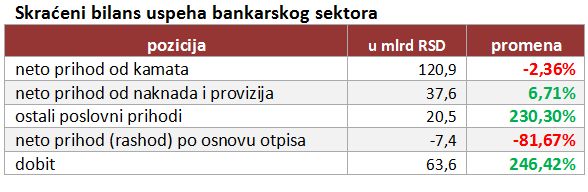

Sumarno posmatrano, bankarski sektor je u prošloj godini zabeležio dobit od 63,6 miljardi dinara što je njegov najbolji rezultat još od 2008. godine. Ipak, glavno poslovno područje banaka (dobit po osnovu kamata, pre svega) ukazuje da nema mesta za preveliko slavlje s obzirom na to da je nastavljen pad neto prihoda po osnovu kamata (smanjenje od 2,4 odsto). Istina, umereni rast neto prihoda od naknada i provizija doprineo je da bankarski sektor zabeleži ravnu liniju profita u osnovnom poslovnom području (rezultat gotovo identičan 2016. godini). Dobiti većoj od pola milijarde evra doprineli su dakako drugi faktori koji bi se mogli označiti i kao jednokratni. Ostali poslovni prihodi banaka povećani su 3,3 puta na 20,5 milijardi dinara i mahom su posledica kozmetičkih promena u bilansima nakon izvršenih preuzimanja (AIK banka, Direktna banka i Expo banka, pre svega).

Pored ove pozicije, znatno slabiji tempo otpisa problematičnih kredita u odnosu na protekle godine, te naplata pojedinih obezvređenih plasmana, drastično su povećali krajnji rezultat bankarskog sektora. Za razliku od rashoda po ovom osnovu od 40,6 milijardi dinara u 2016. godini, lani je ova pozicija bila skoro 82 odsto manja i činila je rashod od svega 7,4 milijarde dinara. Čak i kada se zanemari ova nepovoljna struktura dobiti bankarskog sektora (veliki deo ovih efekata će izostati u tekućoj godini), prinos na kapital bankarskog sektora nije se domogao dvocifrene stope i iznosio je 9,5 procenata.

Po prvi put, AIK banka je rangirana kao vodeća po apsolutnoj visini ostvarenog profita, ali treba napomenuti da je ovaj rezultat pre svega posledica preuzimanja grčke Alpha banke i korekcije bilansnih pozicija AIK-a zbog razlike transakcione cene i procenjene fer vrednosti Alpha banke (efekti povoljne kupovine). Banca Intesa je uvećala dobit skoro za petinu na 11,8 milijardi dinara, te izuzimajući ovo vanredno dešavanje sa AIK-om, i dalje predstavlja realnog lidera na tržištu kada je profit u pitanju. Komercijalna banka se vratila na staze profitabilnosti nakon dve godine teških gubitaka, ali sa znatno tanjim kreditnim portfeljom i velikim padom aktive. Unicredit i Raiffeisen banka nastavile su višegodišnji trend visokog pozicioniranja na domaćem bankarskom tržištu uz rast krajnjeg rezultata od 6,5 odnosno 22,5 odsto, respektivno.

Valja napomenuti da je lani svega sedam banaka zabeležilo negativno poslovanje. Najveći gubitaš bila je Vojvođanska banka, ali ovaj rezultat treba sagledavati u svetlu njenog preuzimanja od strane OTP banke, koja je takođe negativno poslovala usled „čišćenja“ bilansa pred očekivanu ekspanziju na srpskom tržištu. Među većim gubitašima je tradicionalno i Telenor banka čija je dogovorena prodaja osujećena od strane regulatora, te Jugobanka Jugbanka koja je kao i ostale propale državne banke pronašla ove godine uhlebljenje pod skutima Poštanske štedionice.

Mešanje važnijih karata

Prvih deset banaka na domaćem bankarskom tržištu po prvi put zauzelo je više od 80 procenata tržišnog udela. Ovom očekivanom raspletu situacije doprineo je trend nastavka preuzimanja, ali sada su se kao mete našli i krupniji igrači na tržištu. AIK je preuzeo već spomenutu Alpha banku i učvrstio poziciju među vodećim bankama na tržištu, dok je mađarska OTP banka krenula u ekspanziju kupovinom Vojvođanske banke i prvi put od dolaska na ovdašnje tržište dospela na listu deset najvećih banaka. Prema medijskim špekulacijama ovde očito neće biti kraj širenja njenog uticaja, s obzirom na to da je OTP istakao kandidaturu preuzimanja još neke od najvećih domaćih banaka.

Očekivana privatizacija najveće domaće banke pod državnom kontrolom, Komercijalne, dospela je na slepi kolosek u očitoj nespremnosti predstavnika države da ovu banku prepusti tržišnom funkcionisanju. Ostaje samo da se vidi da li će međunarodne finansijske institucije, kao značajni akcionari, ostati dosledni u korišćenju prodajne opcije koja im je garantovana ugovorom i time dobrano olakšati državni budžet.

I dok otezanje privatizacije Komercijalne nije došlo kao preveliko iznenađenje, svako jeste najava da bi francuska Societe Generale banka mogla napustiti tržište srednje i istočne Evrope, među kojima je i domaće gde ova banka ima višedecenijsku tradiciju poslovanja. Očito, višegodišnja politika niskih kamatnih stopa ECB-a, te uporedo sve stroži regulatorni zahtevi u pogledu kapitala, dobrano su iscrpili evropske finansijske institucije koje promenama strategije pokušavaju izboriti neke nove putanje rasta. Stoga, u narednom periodu ne treba isključiti mogućnost da još neka od banaka sa inostranim kapitalom najavi povlačenje sa ovdašnjeg tržišta, kako su to listom uradile grčke banke sa izuzetkom Eurobank-a. Ovo tim pre, jer nema naznaka da bi gorući problem domaćeg bankarskog sektora, a to je oživljavanje kreditne aktivnosti, mogao uskoro biti rešen.

Nenad Gujaničić