Stin Jakobsen, glavni ekonomista Sakso banke, primećuje da ekonomski mediji naziru kraj ove politike, dok se Federalne rezerve odlučno kreću duž svoje staze visine kamatnih stopa i nastavljaju da sve više, a ne manje signaliziraju predstojeće zaoštravanje. U svom autorskom tekstu on dalje zaključuje:

U međuvremenu, Banka Japana istražuje potencijalne načine izlaska iz svog programa kvantitativnog popuštanja a i Evropska centralna banka govori o smanjenju.

Istovremeno, kamate na fiksne prihode (i volatilnost) nastavljaju da opadaju – to teško da je korelacija iz udžbenika, tako da nešto drugo mora da je po sredi.

I zaista, osnovna premisa u ekonomskoj i monetarnoj politici od pada iz 2008. godine bila je kreditna ekspanzija, tj. povećanje iznosa kredita kako bi se pomogao oporavak ekonomije. Međutim, ono što je nekada pomagalo, sada postaje zavisnost – toliko, zapravo, da će zaustavljanje toka zaduživanja dovesti do ozbiljnog mamurluka.

To je ono o čemu je reč u našem izveštaju za treći kvartal 2017: pritiskanje kočnica!

Uprkos agresivnoj priči koja cirkuliše, pritiskanje kočnica kada je reč o rizicima od ekspanzije kredita do kojih dolazi zbog stopa rasta kao u vreme recesije i desiće se do kraja ove godine, a evo i zašto: Mi ekonomisti skoro ništa ne znamo o crnoj kutiji koju nazivamo „ekonomija“; Umesto toga, mi težimo da nadziremo šta to izlazi iz kutije – profit, produktivnost, inflacija i poslovi, između ostalog.

Međutim, problem sa ovim je što pokušavamo da predvidimo tok ekonomije koristeći podatke koji zapravo prate one koje predviđamo. Da bismo ublažili ovo, onda pokušavamo da sagledamo šta to zaista pokreće ekonomiju: vrednost novca, kao i količina zaduživanja i energenti.

Vrednost novca – kamatna stopa – je primarni faktor diskontiranja koji koristimo. Količina zaduživanja se zatim koristi za izračunavanje brzine i poslovnu aktivnost, a energija je u svemu što ste danas radili, tako da je to ključna komponenta i (što je još važnije) vrednost ekonomije.

Ono što je interesantno je da, uprkos sadašnjim optimističnim naslovima i procenama visokih cena akcija, nalazimo se u opasnosti od ozbiljnog usporavanja. Kada nadziremo zaduživanje govorimo o „kreditnom impulsu“ ili neto promeni zajma deljivog u BDP.

Kreditni impuls prednjači ispred realne ekonomije približno za devet meseci.

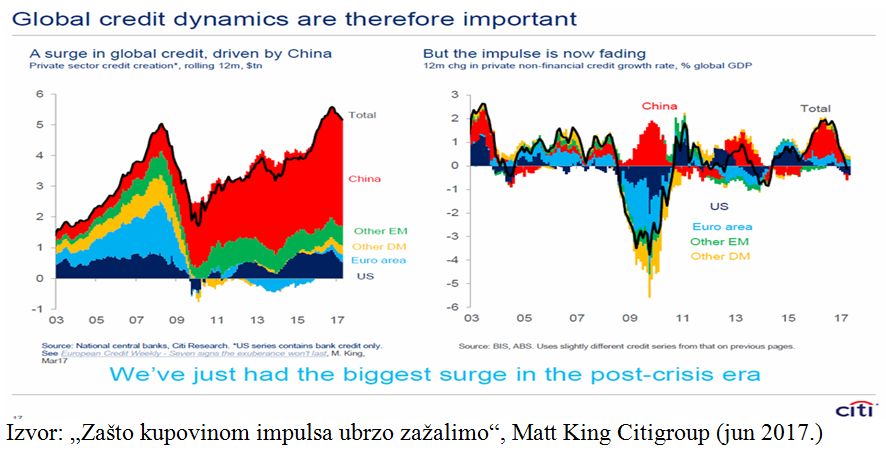

Ova tabela ilustruje dve ključne stvari o zaduživanju; levi grafikon pokazuje ogromno povećanje zaduživanja koje predvodi Kina (i tržišta u razvoju), dok desni pokazuje kako se neto promena kretanja zaduženja preselila sa 3% BDP-a na blizu minus 1%!

Još jedan način da ovo ilustrujemo jeste osvrt unazad. U 2016. godini prvi kvartal je bio najteži početak godine za trejdere u decenijama. Centralne banke su se uspaničile, Fed je zaustavio podizanje kamatnih stopa, ECB je dodala pun gas sa programom kvantitativnog popuštanja, a Banka Japana usvojila novu fiksnu stopu za period od 10 godina – to je rezultiralo ogromnim pozitivnim kreditnim impulsom kao što je ilustrovano.

Onda se, u trećem i četvrtom kvartalu, Kina usredsredila na pooštravanje i smanjenje finalne finansijske poluge. Dakle ako primenimo pravilo od devet meseci na 2016. godinu… i ako pratimo putanju od maja, juna … januara i februara, trebalo bi da vidimo da vrhunac „aktivnosti“ posle širenja kreditnog impulsa u januaru / februaru – i tako je bilo!

Ne, ubrzanja koja smo doživeli sa PMI indeksom i inflacijom nije pokrenula izborna pobeda Donalda Trampa (iako je bilo očekivano), već velika kreditna ekspanzija.

Svaki put kada bismo naišli na „neravninu na putu“, rešenje je bilo isto: još kredita. Sada, međutim, centralne banke otvoreno osporavaju ovo, i u slučaju i Fed-a i Narodne banke Kine oni silom smanjuju „impuls“, što znači da će bez novih reformi ili poreskih olakšica, SAD i globalna ekonomija značajno usporiti do kraja ove godine.

Kao verovatnoću za dešavanje ovoga stavili smo na 60% (ne 100%, obratite pažnju), ali stvarni značaj ovog predviđanja je činjenica da je recesija jedini pravi rizik za sadašnje okruženje Zlatokose (kada ekonomija nije sklona ekstremnoj volatilnosti) u kojoj novac prelazi na akcije na osnovu osećaja da ne postoji alternativa.

Od 1920-ih, prosečna recesija je koštala investitore 33%, sa opsegom koji se kretao od 25-55%. A recesija je, naravno, upravo krajnji rizik koji izaziva model kreditne ekspanzije putem slabog američkog dolara.

Ovo je, naravno, upravo stvar koju kreatori politike pokušavaju da izbegnu pokušavajući da prekinu poslovni ciklus.

Na ovaj način se ne predviđaju propast i tama, ali treba primiti k znanju da ako je zaduživanje jedini sastojak koji se koristi za fino podešavanje ekonomije za poslednjih 10 godina, onda možda trenutak kada tri elementa koji čine našu „crnu kutiju“ – vrednost novca, zajmovi i energenti – počinju da varniče je ono na šta treba obratiti pažnju.

Trenutno, cena novca se povećava (srednjeročni i dugoročni prinosi opadaju), kreditni impuls je negativan, a energenti flertuju da budu na niskom nivou ove godine (smanjenje stope inflacije).

Centralne banke prave klasičnu grešku gledanjem u privremene ekonomske podatke, insistirajući da je usporavanje inflacije i ekonomske aktivnosti „prolazno“. Međutim, mi ćemo se držati činjenica i protivićemo se tome da će ekonomska „gravitacija“ dominirati – kreditni impuls se može zanemariti, ali se to čini na sopstveni rizik … i odgovornost.

Svedoci smo niže inflacije i mislimo da će se ciklus podizanja kamatnih stopa okončati, uključujući i agresivnu priču. Ovo će dovesti do povećanog povratka fiksnim dohocima i zlatu, kao i nekih predstojećih rizika po akcije.

Mi takođe potvrđujemo kako opšta javnost i investitori misle da ima dovoljno vremena za promenu, ali vreme ima naviku da zavara čak i najbolje posmatrače, a kamoli one koji gore od želje …