Za razliku od pokazatelja da već u prvoj godini posla propadne više od 70 odsto preduzetnika, statistika u franšizingu je mnogo optimističnija: procenat propalih je manji od 10 odsto, a profit je i do 80 odsto izvesniji nego kod pokretanja samostalnog posla. Uprkos tome, banke u Srbiji nemaju posebnu kreditnu liniju za ovakav poslovni model, a krediti koji se nude za otvaranje franšiza su sa kamatama i do 15 odsto godišnje. Razlog je, tvrde, što se u Srbiji uglavnom otvaraju franšize malo poznatih ili nepoznatih brendova, pa rizik nije ništa manji nego kod samostalnih preduzetnika.

Svetska ekonomska kriza nije zakočila razvoj franšizinga u većini razvijenih zemalja, pa se tako u Sjedinjenim Državama na svakih sat vremena otvori po jedna franšizna jedinica, dok na američkom tržištu posluje više od 3.600 različitih franšiznih brendova. U Srbiji je, međutim, sa padom kupovne moći padala i prodaja u franšizama, ali u Privrednoj komori Srbije kažu za BIF da je opstanak franšinzinga generalno, a posebno u vreme krize, mnogo izvesniji u odnosu na samostalne preduzetnike, jer davaoci franšiza ujedinjuju svoje primaoce kroz franšiznu mrežu i postižu jače efekte na tržištu. Takođe, kroz franšiznu mrežu postižu se niže cene kod dobavljača, što čini robu ili uslugu prema krajnjem kupcu veoma konkurentnom.

Za ulazak u franšizu najčešće je potrebno između 10.000 i 100.000 evra. Investicija nije mala, a nedostatak novca istovremeno je i najveći problem preduzetnicima i nezaposlenima koji žele da započnu posao kupovinom franšize. Marica Vidanović, samostalni savetnik u Centru za franšizing u PKS ocenjuje da su nedostajući izvori finansiranja posledica nerazumevanja finansijskih institucija u Srbiji za ovaj vid poslovanja. „Kod nas ne postoje posebne kreditne linije koje bi finansirale franšizno poslovanje. U drugim zemljama, gde je franšizing razvijen, recimo u Italiji, država odobrava kredite za početnike i do 100.000 evra, bez dopunskih garancija i traženja hipoteka, ali je neophodna preporuka i verifikacija kompanije, odnosno davaoca franšize. Takav davalac franšize mora biti član Nacionalne franšizing asocijacije“, kaže Vidanović.

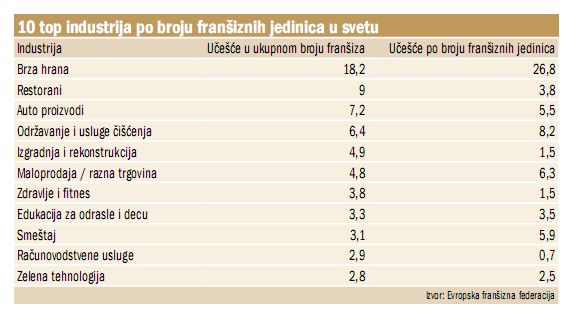

U Srbiji je franžizing tek u razvoju – imamo 130 brendova od čega je svaki četvrti domaći. Na 1.800 lokacija franšize zapošljavaju oko 22.500 ljudi. Na teritoriji susednih zemalja poput Hrvatske i Mađarske u njihovom razvoju se daleko više odmaklo, a najviše u već pomenutim Sjedinjenim Državama gde više stotina hiljada kompanija posluje po ovom modelu. Najpoznatije franšize su Mek Donalds, Burger King, KFC, Coca-Cola, Hotel Hilton, Pica Hat i Starbaks. U našoj zemlji postoje neki od ovih brendova, ali i nekolicina franšiznih lanaca poput kompanija OMV, Fornetti, Tarkett, Fly Fly Travel, Zara, Palmers i Kosta Kofi. Franšizing je najzastupljeniji u sektoru usluga i gotovo da nema delatnosti u kojoj se franšizing ne može uspešno primeniti: ugostiteljstvo (restorani brze hrane), promet nekretnina, autoservisne usluge, održavanje, hotelijerstvo, turizam…

Toma Ćukić senior menadžer u konsultantskoj kući “Ej Ti Karni” kaže da je u ovom vidu poslovanja u Srbiji najveći problem upravo finansiranje. „Izvori se najčešće traže u kreditima banaka. Iskustva banaka, međutim, ukazuju na to da ovakav tip kredita najčešće zahtevaju novi klijenti malih preduzeća, koji zapravo nemaju istoriju poslovanja a samim tim ni kredibilitet koji bi ukazao na sigurnost investicije. Bankama to predstavlja ključni rizik i to je upravo razlog zašto su startap krediti veoma skupi i nose izrazito visoke kamatne stope“, objašnjava Ćukić koji, inače, ima i dugogodišnje iskustvo u jednoj od naših najvećih banaka.

Naš sagovornik objašnjava da se, u najvećem broju slučajeva, zahtevi za kreditiranje franšiza odnose na manje poznate ili nepoznate brendove i to pretežno iz država u regionu. Ovakav tip franšiza zahteva najmanje investicije korisniku franšize, ali zato kod banaka budi najveću sumnju i strah od rizika da sredstva neće biti vraćena. Sa druge strane, franšize poznatih brendova, kakvih je u Srbiji malo, traže i pozamašne investicije, pa preduzeća koja zahtevaju kredite za ovakav tip franšiza su najčešće dobro poznata bankama i imaju uspešnu istoriju poslovanja.

Igor Bogojević, direktor konsultantske kuće za franšizing „Profit sistem“, takođe ocenjuje da je franšizing ozbiljna nepoznanica u Srbiji. „Ugovor o franšizingu za bankare u anglosaksonskim zemljama znači sigurnost i olakšavajuću okolnost, bankari tamo polaze od pretpostavke da će franšiza dobro raditi. Iako franšiza znači da je posao već razrađen, u Srbiji se finansiranje franšizinga posmatra kao finasiranje bilo kog drugog biznisa, pa onda imamo i takve kamate“, kaže Bogojević.

Bankari, međutim, ne žele zvanično da govore o ovoj temi. U dve veće banke koje značajno finansiraju privredu, izuzev informacije da nemaju posebne kreditne linije za franšizing nisu želeli da komentraišu razloge. U jednoj dobili i objašnjenje, ali nezvanično: „Takve kredite tretiramo kao start-up kredite koje nemamo u ponudi . Kada nam, međutim, neko dođe sa zahtevom da hoće da finansira otvaranje velike franšize, možemo da mu ponudimo kredit za osnovna sredstva ili investicije. Tada je kamata i do 15 dosto godišnje“.

O čemu treba voditi računa prilikom kupovine franšize

– iznosu početne naknade koja se plaća davaocu franšize

– visini sredstava potrebnih da bi se franšizna jedinica osposobila za rad

– iskustvu davaoca franšize u poslu za koji daje franšizu

– uslugama koje davalac franšize osigurava korisniku franšize u početku i tokom poslovanja

– opštoj stabilnosti delatnosti u kojoj davalac franšize posluje

– finansijskoj snazi davaoca franšize i franšiznog sistema u celini

– uslovima pod kojim se franšizni odnos može raskinuti ili obnoviti

Suzana Bojadić, Biznis i Finansije 101, oktobar 2013.