Iako je dug države, emitovanjem dužničkih hartija, snažno uvećan od početka svetske ekonomske krize, građani su se kao poverioci državne blagajne našli tek na nivou statističke greške. Osnovni razlog leži u needukovanosti stanovništva i činjenici da su glavni kupci državnog duga banke, iste one institucije koje prikupljaju depozite građana.

Prve ozbiljnije dužničke hartije u tranzicionom periodu država je emitovala odmah nakon petooktobarskih promena. Obveznice stare devizne štednje nastale su kao posledica činjenice da je Vlada priznala dug državnih i paradržavnih banaka po pitanju devizne štednje, te su za izmirenje ovih obaveza emitovane obveznice sa godišnjim rokovima dospeća sve do maja 2016. godine. Osim velikog značaja za postavljanje temelja finansijskog tržišta, ove obveznice su dale ogroman doprinos u vraćanju poverenja građana u banke.

U prvim godinama trgovanja, ove hartije su nosile natprosečne prinose, veće i od 20 procenata, s obzirom da su predstavljale nove dužničke papire na neafirmisanom i mladom tržištu kapitala. Kao kupci hartija građani su se pojavljivali tek sporadično, prevashodno vođeni subjektivnim osećajem da je garant ovih papira država u kojoj, donedavno, ni novac nije imao vrednost. Na strani tražnje su mahom stajali učesnici procesa privatizacije i banke, te kasnije, sa razvojem finansijskog tržišta, inostrani portfeljni investitori. Poslednjeg dana maja ove godine i poslednja serija ovih dužničkih hartija dospeva na naplatu, čime će biti okončan put ovih dužničkih papira čiji su se prinosi u poslednjim godinama spustili na niske jednocifrene stope.

I dok je emitovanje obveznica stare devizne štednje bila prosta posledica tužne finansijske prošlosti naše zemlje, uporedo nije načinjen nijedan bitniji korak u smeru razvoja tržišta duga. Ovaj zapostavljeni segment finansijskog tržišta, koje je u međuvremenu steklo karakter bankocentričnosti, do izražaja je došao tek sa izbijanjem svetske ekonomske krize, 2009. godine, kada je centralni budžet zapao u krizu visokih deficita, što je posledično vodilo aktiviranju Trezora i emitovanju državnih zapisa i obveznica. Razvoj tržišta obveznica gradova i opština i dalje je na samom začetku i više nego neafirmisan, a izostale su i kvalitetne korporativne obveznice.

Depoziti, depoziti

Početak svetske ekonomske krize suočio je ovdašnje kreatore ekonomske politike sa velikim izazovima, s obzirom na njihovu poslovičnu nepripremljenost za bilo kakav razvoj situacije mimo optimističkog scenarija. Preveliki budžetski deficit popunjavan je emisijom kratkoročnih i dugoročnih državnih hartija denominovanih u dinarima i evrima na domaćem terenu, dok je u inostranstvu pozamašna suma sredstava prikupljena prodajom evroobveznica denominovanih u dolarima. Glavni kupci ovih hartija bile su domaće banke, njihove matice u inostranstvu i inostrani investicioni fondovi.

Kada je reč o stanovništvu, njihova slobodna novčana sredstva u velikoj meri su uhlebljenje pronašla u bankama, nakon postepene obnove poverenja u domaći finansijski sistem. Početkom svetske krize, 2008. godine, građani su u bankama držali skoro pet milijardi evra štednje, motivisani ogromnim kamatama koje su u periodu 2006-2010. godina iznosile u proseku 7-8 procenata na depozite u evrima. Stoga i nije iznenađenje što su prve dve godine masovnije emisije dužničkih hartija države protekle bez ikakvog interesovanja stanovništva.

Postepeno prelivanje krize iz realnog u bankarski sektor dovelo je do gomilanja loših kredita u bankama, što je uz slabljenje privredne aktivnosti vodilo sve nižoj kreditnoj aktivnosti ovih finansijskih institucija. Posmatrano sa aspekta deponenata, glavna posledica zastoja u kreditiranju bile su sve manje kamate čiji je strmoglavi trend otpočeo 2013. godine. Začuđujuće, trend pada kamata pratio je trend rasta štednje koja je, od 2009, svih godina beležila rast, dostižući iznos trenutno od skoro devet milijardi evra. Ovaj iracionalna ekonomska pojava mahom je posledica dve grupe faktora: nevelike edukovanosti prosečnog deponenta i, s druge strane, malog broja investicionih alternativa na domaćem tržištu.

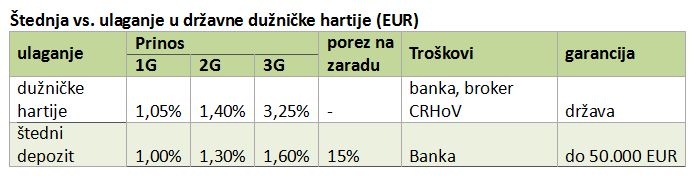

Pad bankarskih kamata vodio je padu prinosa i na državne dužničke hartije, ali je zarada na ovu vrstu ulaganja uvek bila za nijansu veća u poređenju sa kamatama na depozite odgovarajuće ročnosti. Uprkos tome, građani su se tek u manjoj meri uputili na tržište državnog duga čiji su instrumenti najpribližniji karakteristikama oročene štednje. Tome treba dodati i da banke nisu bile motivisane da ih usmere ka ovom tržištu, s obzirom da od njih trenutno prikupljaju jeftine depozite.

Kako do državnih hartija?

Kupovina dužničkih hartija države podrazumeva sklapanje ugovora sa brokerom (ili ovlašćenom bankom), te aktivnije praćenje tržišta dužničkih hartija, bilo da su u pitanju primarna prodaja ili sekundarno trgovanje na Beogradskoj berzi. Na primarnom tržištu država periodično prodaje hartije određene ročnosti (prema javno objavljenom kalendaru), dok je na Beogradskoj berzi moguće svakodnevno kupovati dužničke hartije iz ranije prodatih emisija. S obzirom da je ovo sekundarno tržište formirano tek s jeseni, i dalje je prilično nelikvidno, pa je mali broj domaćih građana koji je uopšte došao u posed državnih dužničkih hartija učinio to na sekundarnom tržištu.

Osim većeg neto prinosa, državne dužničke hartije nose i druge prednosti u odnosu na depozite u bankama koji su mahom u evrima. Naime, kao i sve dosadašnje državne dužničke hartije, i aktuelni papiri Trezora oslobođeni su plaćanja poreza, što nije slučaj sa kamatnim stopama u bankama na devizne depozite. Takođe, garant ovih hartija je sam emitent (država), dok je garancija depozita limitirana na 50.000 evra, što je mera koja je na snazi od početka svetske krize kada je pretio značajniji odliv depozita iz banaka. Takođe, u slučaju potrebe za povlačenjem sredstava, vlasnici državnih dužničkih hartija mogu ove hartije prodati na sekundarnom tržištu pre dospeća uz ostvarivanje pripadajuće zarade za vreme držanja ove hartije. Deponenti u bankama obično ostaju bez pripadajuće kamate, ukoliko svojevoljno raskinu ugovor pre isteka perioda oročenja.

Kao otežavajuća okolnost na strani „privlačnosti“ državnih dužničkih hartija stoje i veći troškovi, koji prevazilaze fiksne provizije koje banke naplaćuju klijentima za otvaranje računa. Prilikom kupovine državnih dužničkih hartija, investitor plaća provizije brokeru, banci (u kojoj deponuje novac) i Centralnom registru hartija od vrednosti koji predstavlja državnu instituciju koja čuva hartije i osigurava vlasniku isplatu pripadajućih kamata i glavnice. Kada je u pitanju sekundarno tržište, investitor plaća i proviziju organizatoru ovog tržišta – Beogradskoj berzi. Bez obzira na postojanje većeg broja karika u ovom lancu trgovanja (samim tim i većih troškova), u slučaju da se radi o trgovanju sa većim novčanim iznosima (od nekoliko desetina hiljada evra i većim), ovi troškovi ne smanjuju značajno prinos, dok svakako predstavljaju otežavajuću okolnost malim ulagačima.

Uprkos očitoj mogućnosti da izaberu profitabilnije opcije, koja se pre svega nudi krupnijim deponentima, ona za sada u velikoj meri nije iskorišćena. Podsticaj za promenu ovakvog stanja može doneti nastavak politike niskih pasivnih kamata, ali i očekivana pojava dužničkih hartija emitenata koji nose veći rizik, ali nude i veći prinos. Razvoj tržišta municipalnih obveznica (emitenti gradovi i opštine) ili korporativnih obveznica kredibilnih kompanija, mogao bi građanima ponuditi i atraktivnije prinose koji bi ih ponukali da izađu iz uloge štediša čija su ušuškana, zlatna vremena izvesno iza nas.

Nenad Gujaničić

maj 2016, broj 127.