Sjedinjene Države su i službeno proglasile Kinu “valutnim manipulatorom” (formalno sada slede natezanja u okviru MMF-a) i to se desilo nakon što je američki predsednik prošle nedelje usred američko-kineskih pregovora, za koje je većina mislila da nekuda vode, prvo proširio skup dobara na koja se primenjuju carine, a onda najavio da će se carine primeniti na sav uvoz iz Kine.

Posle toga, gotovo sve je palo: (1) očekivano, pala je vrednost kineske valute prema dolaru, ali (2) pao je i dolar prema evru i (3) pali su berzanski indeksi. S&P500 je juče zabeležio najveći ovogodišnji pad za gotovo 3%. Slika pokazuje koliko su aktuelni nivoi daleko iznad provalije koja se pojavila oko prošlog katoličkog Božića, ali se takođe vidi da je aktuelna brzina urušavanja uporediva s prošlogodišnjom, dakle, vrlo je brza, mnogo brža od tehničke korekcije iz maja ove godine.

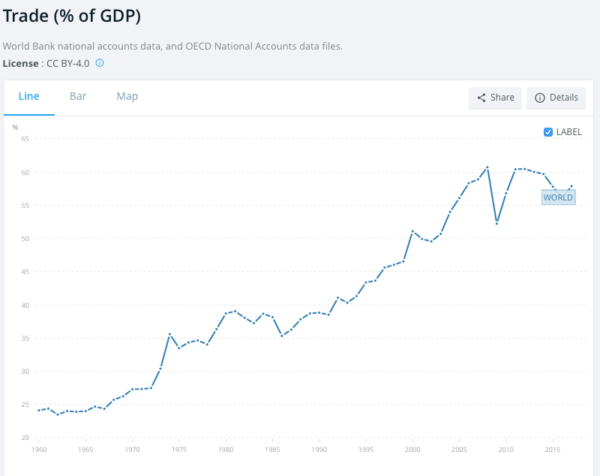

Pada i uvoz Amerike iz Kine (oko 12% na godišnjem nivou), kineska ekonomija usporava (kao i evropska), a komentatori na vodećem američkom poslovnom mediju CNBC-u parafraziraju R.E.M (“The End of the World as We Know It”), misleći na to da poslednji ciklus globalizacije dolazi svome kraju. Međutim, pritom zaboravljaju napomenuti da je kraj globalizacije meren rastom svetske trgovine odavno nastupio, jer kao što pokazuje sledeća slika, svetska trgovina merena u procentima BDP-a pada ili stagnira još od 2008. Slika za sada još uvek podseća na 1980-e, ali prema svemu sudeći, statistike tek treba da zabeleže posledice eskalacije trgovinskog rata Amerike i Kine, dok je rasplet trgovinskih odnosa Amerike i Evrope odložen za nekoliko meseci.

Poslovično kritični i pesimistični demokrata Pol Krugman juče je na Tviteru napisao da ga sve ovo podseća na stanje nakon atentata u Sarajevu. Teško da se on toga može sećati, ali šalu na stranu, možda je još uvek malo prerano za najavu Armagedona?

Prvo, biće zanimljivo videti kako će se ostatak sveta odnositi prema američkoj tezi da je Kina valutni manipulator, i hoće li ta optužba biti tek ulog u pregovorima i dobra priča za domaću javnost, kojoj se predsednik predstavlja kao jedini autentični zaštitnik američkih interesa. Realno, pad vrednosti valute je nešto što očekujete kada ekonomija usporava i izvoz raste po još nižoj stopi, ili čak pada. I još u trgovinskom artu s Amerikom. S druge strane, nema previše sumnje u to da centralna banka Kine na različite načine pokušava da utiče na kurs. Tek ćemo videti kako će se to protumačiti. A treće, bez obzira na ishod spora o manipulaciji, ovde vidimo tek jednu od nevolja za protekcioniste: u ekonomiji je mnogo varijabli i sve su povezane, a sistem je poput slabo naduvanog balona – kad se stisne na jednoj strani, vazduh se prebaci na drugu i balon se opet napumpa; što će reći da depresijacija kineske valute očigledno poništava efekt carina. Barem jednim delom.

Drugo, sledeći američki predsednički izbori su 3. novembra 2020, što je u političkom smislu vrlo brzo. Predsednik Tramp je vrlo rano počeo da koristi komunikacionu strategiju prema kojoj je za sve kriv FED (koji nije dovoljno snizio kamatne stope). Istovremeno, FED će se naći u nemogućoj situaciji i moraće ubrzo dalje da smanjuje kamatne stope, čime će kratkoročno navesti vodu na predsednikov mlin i ojačati njegovu anti-FED retoriku (moći će da kaže “govorio sam ja”), ali ta priča će se potrošiti kroz nekoliko meseci i pitanje je šta će ostati u arsenalu opravdanja zbog usporavanja ekonomije za sledeću godinu, kada bi se usporavanje moglo najviše osetiti, a predizborna kampanja biće na vrhuncu. Zbog toga niko ne bi trebalo previše da se iznenadi ako Tramp, u jednom od više puta viđenih preokreta, odjednom relaksira situaciju i odigra nešto kooperativno ne bi li primirio tržišta i prevenirao eskalaciju rizika.

U svakom slučaju, cene akcija su logično pale zbog neizvesnosti. One moraju da padaju kada se nešto ne da koliko-toliko pouzdano izračunati (kada rizik preraste u neizvesnost), a izgleda da se upravo odigrava takva situacija jer niko ne zna kako će velike američke kompanije restrukturirati svoje lance vrednosti u meri u kojoj oni zavise o proizvodnji u Kini, kao što niko nema pojma ni kako bi ovaj trgovinski rat mogao da se završi i koga bi sve mogao da zahvati, pa samim tim nemamo pojma ni o tome kako bi se eskalacija mogla odraziti na američke kompanije koje su izvoznici. Ako se sve još poveže s eskalacijom političkih problema u Hong Kongu…

Jedini pravi dobitnici u ovoj situaciji su obveznice. Prinosi na sve obveznice koje redovno pratimo, osim ruskih, zabeležili su pad na kraju prošle nedelje. Globalno gledano, tu ima loših vesti, poput one o približavanju dvogodišnjih i desetogodišnjih prinosa. Upravo ta razlika prinosa, a ne razlika između desetogodišnjeg prinosa i tržišta novca, predstavlja indikator nagiba krive prinosa, koji se pak tumači kao indikator recesije. Razlika ta dva prinosa u SAD je još uvek pozitivna, ali se do petka smanjivala. U ponedeljak je, međutim, došlo do naglog pada prinosa na kraćem delu, te je razlika prinosa ponovo skočila iznad 0,2 procentna poena. Signala dakle – nema. Izostanak tog signala argument je kontra-katastrofičara i znak da FED zaista ima otvoren prostor za dalje guranje kratkoročnih kamatnih stopa nadole i ispravljanje nagiba krive, što bi mogao biti put ka izbegavanju recesije. Međutim, toj logici za sada ne treba pridati preveliku važnost, jer sada više niko nema ni blagu ideju o tome dokle bi ovaj trgovinski rat mogao da ide i kakve će posledice imati. Jedino je sigurno da se njegove posledice ne zaustavljaju na onome što je mokri san svakog protekcioniste – san o tome da je svet igra nulte sume u kome kada stisneš carinu drugom, tebi bude bolje. Problem s trgovinom je da od carina često svima bude gore, a učesnici se onda razlikuju samo po tome koliko je onih koji žele ili mogu to da plate.

Izvor: Ekonomski lab, Arhivanalitika.hr