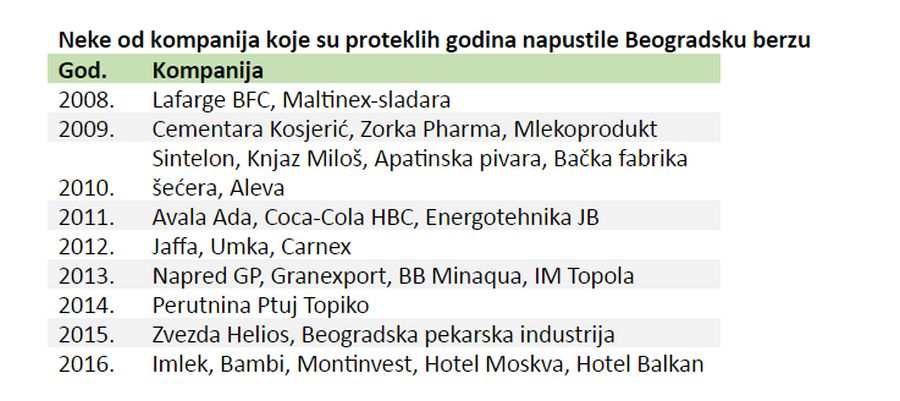

Dok u razvijenijim tržišnim ekonomijama „zatvaranje“ neke kompanije predstavlja redak izuzetak, povlačenje sa Belexa čini jednu od najfrekventnijih aktivnosti na domaćem tržištu kapitala. Zašto ovdašnje korporacije hrle ka nižim formama organizovanja i da li ovaj neuobičajena berzanska pojava može bez posledica ostaviti domaću privredu?

Osnovni razlog nezainteresovanosti domaćih kompanija za berzansko poslovanje je nemogućnost da prikupe kapital na ovom tržištu, što bi trebalo da bude njegova osnovna funkcija. Na Beogradskoj berzi nije sprovedena nijedna inicijalna ponuda akcija, a i dalje su kotirane samo one kompanije koje su na ovo tržište prispele iz procesa privatizacije, dakle, silom zakonske prinude. Umesto postepenog razvoja, berzanski mehanizmi odumiru, a glavni uzrok je marginalizaciji ovog tržišta koje nije uspelo ni u naznakama da se profiliše pored dominantnog bankarskog lobija.

Ovome su pre svega kumovale olako propuštene prilike za formiranje investicione infrastrukture na početku razvoja koja bi postepeno, nakon preležanih „dečijih bolesti“, rasla sa celim tržištem i doprinela njegovoj konsolidaciji. Istovremeno, domaći kapitalisti ne samo da nisu radili u korist domaćeg tržišta kapitala, nego su na svakom koraku saplitali njegov razvoj u korist ličnih, kratkoročnih interesa. U prvim fazama razvoja berzanskog poslovanja, berza je ovim igračima služila isključivo kao instrument za preuzimanje većinske kontrole u kompanijama sa usitnjenim vlasništvom. Naravno, po što je moguće nižoj ceni, što je bio i jedan od glavnih razloga zašto su institucionalni investitori (investicioni fondovi, pre svega) na berzansku scenu stupili tek mnogo godina kasnije.

U potonjim fazama razvoja tržišta, kada se vlasništvo umnogome konsolidovalo, ovdašnji veleposednici kapitala nisu menjali strategiju – akcije preostalih manjinskih akcionara trebalo je prikupiti po što nižoj ceni, čemu su umnogome pripomogli zakonodavci spuštanjem praga za prinudni otkup akcija na 90 odsto. Takođe, mentalitet domaće poslovne elite teško se miri sa zahtevima berzanskog poslovanja, koji podrazumevaju transparentost i objavu mnoštva poslovnih informacija, što je dodatni stimulans ovdašnjim biznismenima da nemaju potrebu da se zadržavaju na tržištu.

Kao jedan od razloga napuštanja Beogradske berze, kompanije navode i veće troškove koje ovaj oblik organizovanja podrazumeva, ali ovo svakako ne može biti valjan argument većim emitentima koji bi mogli biti atraktivni portfolio investitorima. Osnovna pretpostavka berzanskog poslovanja je stavljanje na uvid potencijalnim ulagačima svih bitnih poslovnih informacija, koje su zalog za uspešno prikupljanje kapitala od strane emitenata. Ovo je verovatno i glavni razlog zašto su gromoglasne najave domaćih biznismena da bi se njihovi poslovni sistemi mogli pojaviti na nekoj od svetskih berzi bile marketinški trik, pre nego što su imale ikakvo realno utemeljenje.

Moglo je i drugačije

Prve tranzicione godine berzanskog tržišta obeležila je konsolidacija vlasništva u akcionarskim društvima koja su ovaj oblik stekla po zakonu iz devesetih, orijentisanom prema insajderima. Kontrolni paket akcija u ovim kompanijama bio je u rukama zaposlenih i bivših zaposlenih, dok se u većini slučajeva dobar deo vlasništva (obično između 20 i 40 procenata) nalazio u rukama države, odnosno Akcijskog fonda.

Već u prvim danima obnavljanja tržišta razvila se ideja o tome da bi ovi državni paketi akcija mogli postati dobar materijal za mini inicijalne ponude akcija kako bi se produbilo tržište i privukli kvalitetni portfeljni investitori, neophodni za razvoj tržišta kapitala. Kako je vreme prolazilo, ovaj naum se sve ređe spominjao, dok su državni paketi akcija dobijali sasvim drugačiju namenu – uglavnom su momentalno prodavani upravi, postojećim ili budućim većinskim vlasnicima, čime su u nepovrat otišle šanse da se državno vlasništvo u, na primer, Hemofarmu, Sintelonu ili Apatinskoj pivari iskoristi za trasiranje staze za inicijalne ponude akcija.

Uprkos ne baš afirmativnoj ulozi državnih organa u razvoju tržišta, u periodu između 2005 i 2007. godine, koji su karakterisale visoke stope rasta domaće privrede i obilje kapitala na regionalnim i svetskim berzama, domaće tržište kapitala je dostiglo zavidan nivo masovnosti i obima prometa, ali je i dalje zaostajalo po pitanju ustaljene, kvalitatne regulative i njene valjane primene. Brojne anomalije na tržištu ostale su skrivene iza opšteg rasta tržišta i dobitaka investitora, što teško može biti opravdanje za odsustvo sistemskog delovanja u ovim godinama koje su bile presudne za dalji razvojni put tržišta.

I dok je obilje kapitala na tržištu prosto mamilo državu da pokrene prvu inicijalnu ponudu akcija, ove godine su, čini se, bile nikad dalje od ovakve ideje. Jedna od najkvalitetnijih domaćih kompanija, nacionalni teleoperater Telekom Srbija, baš u to vreme je pokrenula veliku akviziciju Telekoma Srpske, i teško da je bilo dileme koji bi izvori finansiranja trebalo da se upotrebe. Iako je stručna javnost očekivala da će to svakako biti prikupljanje kapitala putem berze (što je recimo godinu dana kasnije Hrvatski Telekom i uradio), finansiranje prekodrinskog preuzimanja je plaćeno skupim bankarskim kreditima od kojih se kompanija godinama oporavljala.

Mikroskopske stope rasta

Kada je bilo očito da će svetska finansijska kriza ogoliti u potpunosti sve nedostatke domaćeg berzanskog tržišta, ovdašnji regulatori su dodatno doprineli njegovom urušavanju i novom begu kompanija. Nova zakonska rešenja spustila su prag prinudnog otkupa akcija sa 95 na 90 procenata, dok su od povlačenja sa tržišta zaštićene samo retke kompanije koje imaju preko 10.000 akcionara. I dok je želja zakonodavca bila da se tržište „isprazni“ od akcionarskih društava koja i nemaju realne potrebe da se na njemu nalaze, ponovo su izostali napori da se obezbedi stvaranje uslova za korake u drugom smeru.

Istina, pravog tržišnog materijala bilo je sve manje, dok su državna preduzeća sve više poprimala obrise partijskih jedinica, bez ikakvih podsticaja za transparentno poslovanje i otvorenost ka investicionoj javnosti. Telekom se, nekoliko godina nakon početka krize, iznova spominjao kao mogući pretendent za inicijalnu ponudu akcija, ali su se kreatori ekonomske politike ponovo opredeljivali za tenderske postupke, neuspele u oba pokušaja.

Kada bi se, retko, poteglo pitanje izostavljanja berzanskog mehanizma u privatizaciji državnih preduzeća, alibi odgovornima je gotovo uvek bilo nerazvijeno i plitko tržište kapitala. S druge strane, ovo tržište injekciju bržeg rasta ne može dobiti bez kotiranja velikih državnih preduzeća, čime se zatvara začarani krug njegovog stagniranja i naposletku odumiranja.

I dok je tržište akcija u potpunom zapećku, značajniji napredak nije ostvaren ni po pitanju tržišta duga domaćih privrednih društava. Time se otvara šira slika posledica marginalizovanja berzanskog mehanizma – finansiranje privrednih subjekata gotovo u potpunosti zavisi od bankarskog šaltera. U situaciji kada su usled nagomilanih loših kredita banke nevoljne da obavljaju kreditnu funkciju, privrednog rasta gotovo da nema, ili se meri mikroskopskim veličinama.

I u ovom slučaju, kao i kada su pitanju bilo kakvi ozbiljni, reformski rezovi, instant rešenja ne postoje. Razvoj berze zahteva potpuni zaokret od trenutne ekonomske politike, te proklamovanje transparenosti u poslovanju, tržišnog mehanizma i ravnopravnog položaja tržišnih učesnika. Uz ovakve pretpostavke berzanski mehanizam bi pronašao način da se regeneriše i doprinese ekonomskom rastu zemlje.

Nenad Gujaničić

Tekst je objavljen u oktobarskom broju #131 časopisa „Biznis & Finansije“