Uzbuđenje koje se provalilo prostorom berzanske robe posle izbora Donalda Trampa u novembru prošle godine u SAD i dogovor zemalja OPEK-a za smanjenje proizvodnje pomogao je u pokretanju dramatičnog povećanja spekulativne tražnje koja je trajala dugo i u februaru.

Ono što je međutim postalo više nego očigledno u prvom kvartalu bio je nedostatak cenovnog impulsa koji bi opravdao ovo optimistično nagomilavanje spekulativnih uloga. Kako se kvartal završio nafta se vratila pod pritiskom smanjenja proizvodnje iz OPEK i zemalja koje nisu članice razblaženog povećanjem na drugim mestima.

Izobilje izazvano pojavom Trampa počelo je da bledi zbog sumnji da li će on biti u stanju da progura svoju politiku rasta u Kongresu.

Blumbergovim Indeksom berzanske robe – korpa osnovne robe – trgovalo se bez skokova i padova tokom proteklih godinu dana i obnovljena slabost, posebno sirove nafte, tokom marta konačno je izazvala da fondovi prodaju rekordnu količinu.

Malo je verovatno da bi drugi kvartal mogao da bude prekretnica za indeks jer višestruki rizici i dalje postoje u različitim sektorima. Dolar bi mogao da pruži određenu podršku i to ne samo protiv dve glavne valute evra i japanskog jena, jer optimistični impuls nastavlja da bledi.

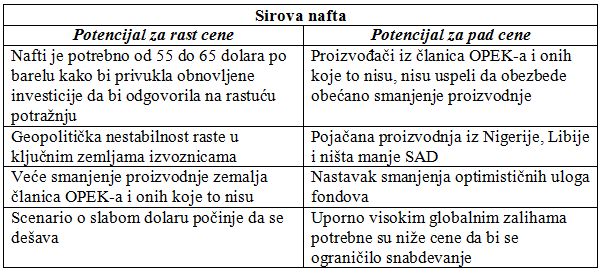

Osnovne informacije o sirovoj nafti još uvek nisu dovoljno snažne da podrže održiv oporavak. Ovo je postalo očigledno tokom prvog kvartala, kada je cena nafte naišla na čvrst otpor iznad USD 55/barel, uprkos podršci fondova koji su u jednom trenutku držali optimistične uloge za više od 1 milijardu barela.

Napori zemalja članica OPEK-a i onih koje to nisu da se stane sa proizvodnjom dobili su dosta pozitivne pažnje. Međutim, realizacija procesa bila je otežana nedostatkom usaglašenosti pojedinačnih članova i porastom proizvodnje na drugim mestima što je pomoglo u aktiviranju nekih ponovnih slabosti.

Krhko tržišno raspoloženje, koje je rezultiralo oštrom korekcijom tokom marta malo je verovatno da će uskoro nestati. OPEK će potencijalno biti prisiljen da proširi postojeće smanjenje proizvodnje na više od šest meseci kako bi postigao cilj balansiranja tržišta.

Međutim, proširenje dogovora zahtevalo bi da se proizvođači iz OPEK i ne-OPEK zemalja slože. Bilo je znakova frustracije iz Saudijske Arabije koji su se odnosili na sporo poštovanje Rusije i Iraka. Ostaje pitanje kako će dogovor preživeti punih 12 meseci s obzirom na znake nelagodnosti posle manje od 12 nedelja dogovora.

Proizvodnja u SAD nastavlja da raste na nedeljnom nivou. Broj naftnih bušotina se vratio na nivo iz septembra 2015, iako je isplativost cena na izvorištu pala i trošak proizvodnje po platformi ide ka gore. Uz više od 35% proizvodnje iz 2017 koja je već zaštićena od rizika (izvor: Goldman Sachs), potez smanjenja bi morao da bude značajan kako bi se promenila trenutna prognoza za rastuću proizvodnju u SAD.

Naših USD50 za barel pre odluke o USD 60 za barel sirove Brent nafte je ispunjeno tokom prvog kvartala uz nastavak oporavka koji će biti produžen, verujemo da je najbolje čemu se tržište može nadati u drugom kvartalu za brent je da se stabilizuje oko USD 50/b ali ne možemo isključiti privremeni pad na USD 45/b. Mi smo snizili našu prognozu za kraj godine od USD 58/b u uverenju da će porast potražnje i smanjenje zaliha na kraju pozitivno uticati na cenu.

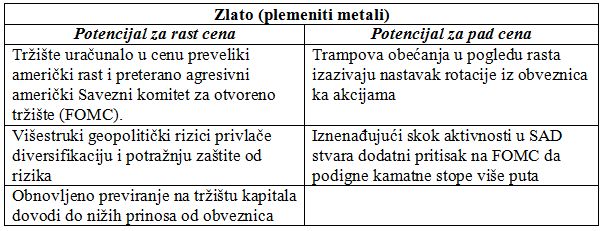

Zlato opet doživljava pritisak prodaje pred skok kamatnih stopa u SAD, ali isto kao i kod prethodna dva skoka u decembru 2015. i 2016. godine, najava je označila nisku tačku odakle su kupci vratili. Nakon snažnog početka u godini povišenih geopolitičkih problema, kako u Evropi i SAD, i zlato i srebro su se prodavali u velikoj meri uoči sastanka Savezne Komisije za otvoreno tržište 15. marta.

Strah od agresivnog povećanja nije se desio na sastanku FOMC koji se zadržao na prognozi od samo još dva povećanja kamatnih stopa u 2017. koje će slediti samo još dva u 2018. Signališući budući stabilni kurs uz inflaciju i sa prigušenom prognozom rasta, oba metala su dobila podsticaj od slabijeg dolara i prinosa na obveznice kao i znaka da je medeni mesec Donalda Trampa sa tržištima osporen.

Investitori su zadržali mlak odnos prema zlatu uz brzo gomilanje u spekulativno dugim pozicijama u januaru i februaru podižući tražnju veoma brzo pred sastanak FOMC. Ovo ukazuje na to da je zlatu potreban optimističan dolar i da očekivanja prinosa na obveznice izblede više nego što već jesu.

S druge strane, svet se trenutno suočava sa hrpom geopolitičkih rizika koji su po broju, najveći koje smo videli za duže vreme. Ova situacija će verovatno nastaviti da privlači tražnju investitora koji su u potrazi za diversifikacijom i zaštitom investicija od nepredviđenih događaja.

Industrijski metali pokazuju znake slabosti, uprkos višestrukim prekidima isporuka koji su pogodili posebno bakar. Broj neto dugih pozicija hedž fondova u srebru je tri puta veći od petogodišnjeg proseka, dok je kod zlata na polovini. Imajući u vidu razvoj događaja, mogli bismo videti da se srebro opire u odnosu na zlato. Odnosom zlato-srebro (predstavlja broj unci potrebnih za kupovinu unce zlata) se do sada u ovoj godini trgovalo između 68 i 72 i možda će biti potrebno da ponovo doživimo da se približimo višem kraju ovog opsega kako bi se privuklo dodatno interesovanje.

Držimo se prognoze za kraj godine za zlato od USD 1,325/oz (unca) i na osnovu skoka industrijskih metala mogli bismo da vidimo da srebro dostigne USD 19/oz.

Autor: Ole Hansen, direktor sektora strategije trgovine berzanskom robom u Sakso Banci