Glavni razlozi za prisustvo zapadnoevropskih banaka u regionu CIE su mogućnost rasta, visoka profitabilnost i diversifikacija, a ostvarenje ovih ciljeva nije poremetio ni rat u Ukrajini. Uprkos sporijoj kreditnoj aktivnosti, profitabilnost podružnica u CIE dostigla je rekordan nivo u 2023. godini, uz prognoze da će se takav trend nastaviti. Istovremeno, očekuje se dalja konsolidacija bankarskog tržišta u regionu, koja je trenutno najizraženija u Mađarskoj, Rumuniji i Srbiji.

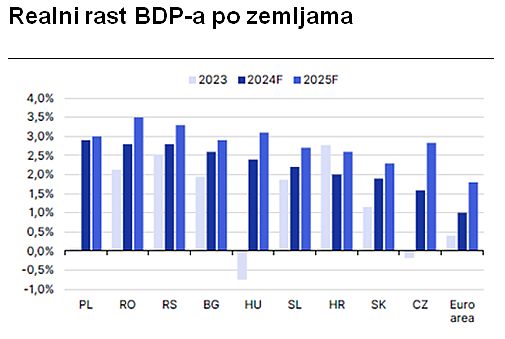

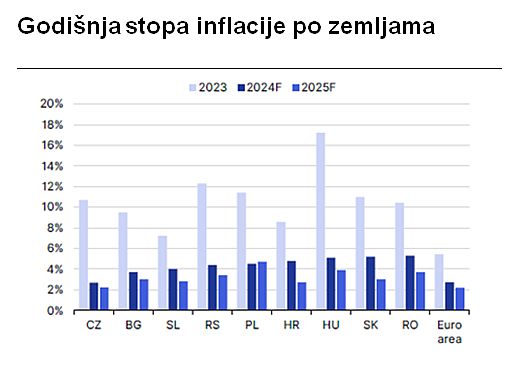

Zapadnoevropske banke koje posluju u Centralnoj i Istočnoj Evropi (CIE) koriste prednosti visokog rasta BDP-a u regionu u odnosu na rast u zemljama Zapadne Evrope. Rast je pospešen padom inflacije i višim realnim platama, koje podstiču privatnu tražnju. Ovo je važno, obzirom da je doprinos izvoza rastu BDP ograničen zbog slabije spoljne potražnje. S druge strane, politički rizici bi mogli usporiti prilive iz evropskih fondova, koji su jedan od bitnih faktora za ekonomski rast i razvoj u zemljama CIE.

Predviđa se da će realni rast BDP-a u ovim državama ubrzati u 2024 i nastaviti u 2025. godini, za razliku od evrozone, gde su projektovane stope rasta samo 1% u 2024 i 1.8% u 2025. To ujedno predstavlja i izazov za region CIE koji je usko povezan sa privredom evrozone, posebno Nemačke koja ostaje glavni trgovinski partner regiona.

Kamatne stope u zemljama CIE su počele da rastu ranije nego u evrozoni, ali centralne banke u Češkoj i Mađarskoj već su počele da smanjuju stope, a očekuje se da će to uraditi većina centralnih banaka u regionu tokom 2024. To će doprineti očekivanom ekonomskom oporavku i pospešiti poslovanje lokalnih podružnica zapadnoevropskih banka.

Ako posmatramo Srbiju, ona ima jednu od najbržih stopa privrednog rasta u regionu, odmah iza Rumunije, ali drugu najvišu stopu inflacije i najvišu stopu nezaposlenosti.

Najveći potencijali za rast bankarskog sektora u Rumuniji, Srbiji, BiH i Albaniji

Prilikom procene dugoročnih strateških planova zapadnoevropskih banaka u CIE, izdvajaju se tri elementa: mogućnost rasta, visoka profitabilnost i diversifikacija. Za visoko kapitalizovane finansijske institucije na zrelim tržištima, sa ograničenim potencijalom za rast, mogućnost profitabilnog plasiranja viška kapitala kako bi se zadovoljila potražnja za kreditima i svežim finansiranjem je legitimna strateška opcija. Snažan ekonomski učinak u CIE podstiče dalji razvoj bankarskog sektora, iako su konkurencija i očekivan pritisak na marže negativan faktor.

Poslednjih godina, zemlje CIE beleže značajan rast bankarskog tržišta zahvaljujući većem životnom standardu, stabilizaciji lokalnih ekonomija i u mnogim slučajevima regulatornom i institucionalnom približavanju standardima Zapadne Evrope. Ovaj trend će se nastaviti.

Najveći potencijal za dalji rast bankarskog sektora imaju Rumunija, Srbija, Bosna i Hercegovina i Albanija. Poljska, Mađarska, Hrvatska, Slovačka i Bugarska čine grupu srednjeg potencijala, dok Češka i Slovenija imaju najveću zasićenost bankarskim uslugama i proizvodima. Čak i poslednja grupa i dalje zaostaje za zemljama Zapadne Evrope mereno učešćem bankarskog sektora u ukupnom BDP-u.

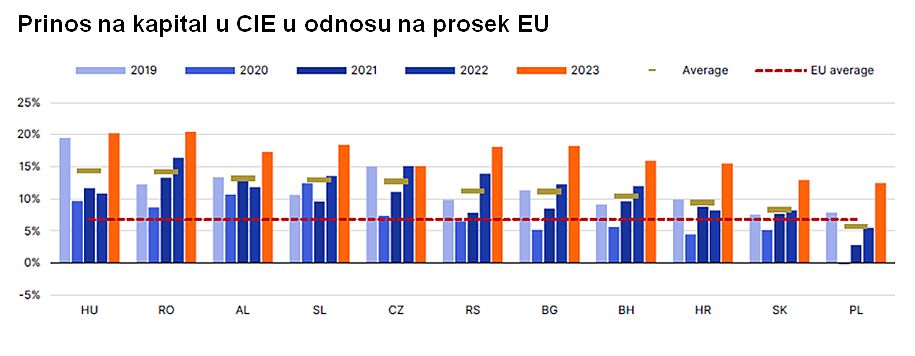

Na tržištima CIE se već tradicionalno ostvaruju veći prinosi na kapital u poređenju sa Zapadnom Evropom, što matičnim bankama uvećava profitabilnosti na konsolidovanom nivou. U poređenju sa drugim zapadnoevropskim bankama, one sa prisustvom u CIE, obično pokazuju bolje finansijske rezultate. Razlog je snažniji ekonomski rast u regionu u kombinaciji sa visokim kamatnim stopama.

Uprkos sporijoj kreditnoj aktivnosti, profitabilnost podružnica u CIE dostigla je rekordan nivo u 2023. zbog visokih kamatnih stopa i relativno niskih rizika. Tome je doprinelo fokusiranje na efikasnost i troškove usled visoke inflacije, dok je digitalizacija dodatno optimizovala poslovanje.

Kreditiranje u regionu će se ove godine oporaviti kako troškovi zaduživanja opadaju, a ekonomska aktivnost ubrzava. Ključne prepreke u 2024 su veličina i vreme očekivanog smanjenja kamatnih stopa od strane Evropske centralne banke i drugih centralnih banaka.

CIE doprinosi diversifikaciji prihoda i zarade za mnoge zapadnoevropske banke. Strateški pristup regionu varira u zavisnosti od banke. Erste Banka, Raiffeisen Bank International (RBI), KBC, UniCredit i Intesa Sanpaolo razvile su sveobuhvatne regionalne strategije sa širokim prisustvom u celom regionu.

RBI, Erste Banka, KBC, BCP i UniCredit imaju značajan udeo u ukupnim prihodima koji dolazi iz CIE regiona. Druge velike zapadnoevropske banke kao što su BNP Paribas, ING, Santander, Commerzbank i Credit Agricole su više fokusirane na Poljsku kao najvećem tržištu u CIE.

Ekonomsko i političko okruženje takođe određuje koncentraciju stranih igrača u CIE. Od ranih 2000-tih, bankarski sektori u regionu prošli su ubrzani proces koncentracije i prodora stranih banaka. Sa izuzetkom Mađarske, Poljske i Slovenije, koje su zadržale jaku bazu banaka u domaćem vlasništvu, ostali bankarski sektori CIE su najvećim delom u stranom vlasništvu.

Izazovi na bankarskom tržištu CIE

Prisustvo u CIE nosi rizike koji su prirodno povezani sa bankarstvom na manje zrelim tržištima, posebno političke i pravne rizike. Uvođenje vanrednih bankarskih poreza za finansiranje javne potrošnje u nekoliko zemalja, ograničavanje kamatnih stopa u Mađarskoj na određene kredite, moratorijumi u otplati kredita i ograničenja nametnuta bankama u pogledu isplaćivanja dividendi su neki od nedavnih primera intervencija u bankarskom sektoru CIE. Politička neizvesnost može imati negativne posledice na poslovanje u ovim zemljama.

Iako su nivoi loših kredita (NPL) u CIE generalno povišeni, veći rizik je kompenzovan i većim prinosima. Pravovremene i adekvatne državne mere pomogle su da se izbegne veći negativni uticaj pojačanih geopolitičkih tenzija i porasta kamatnih stopa na kreditni bonitet klijenata banaka u 2023.

Slabiji kvalitet aktive banaka, u poređenju sa zapadnoevropskim bankama, kompenzovan je višim maržama, omogućavajući na taj način apsorbovanje viših troškova rizika. Adekvatnost kapitala je ostala dobra u 2023. godini, uprkos tekućim geopolitičkim turbulencijama i povećanim kapitalnim zahtevima u određenim zemljama.

Akvizicije banaka najaktivnije u Mađarskoj, Rumuniji i Srbiji

Rat u Ukrajini nije uticao na strategije zapadnoevropskih banaka na tržištima CIE, ako izuzmemo Rusiju i Belorusiju. Banke nastoje da iskoriste potencijal rasta na tržištima CIE i kroz spajanje i pripajanje ili akviziciju portfelja, finansirane velikim rezervama kapitala. Očekuje se dalja konsolidacija na tržištima CIE, jer će na profitabilnost uticati regulatorni pritisak, digitalizacija, troškovi, optimizacija marži i novi porezi nametnuti bankama.

Najnovije aktivnosti se odnose na mađarsko, srpsko i rumunsko bankarsko tržište. U Mađarskoj, MBH Banka (druga najveća banka nastala spajanjem MKB i Takerekbanke u aprilu 2023.) je kupila dva lokalna igrača, Duna Takarek banku i FundamentaLakaskassza banku, kako bi ojačala svoju poziciju na domaćem tržištu.

Erste banka završila je otkup udela mađarske države od 15% u Erste banci u Mađarskoj. Ulaganje je bilo deo sporazuma iz 2015. godine kojim će se doneti stabilnost i rast lokalnim bankama i privredi. Nakon izlaska mađarske države, Evropska banka za obnovu i razvoj (EBRD) takođe je prodala svojih 15% udela austrijskoj grupaciji.

U martu 2023, grčka Eurobanka prodala je svoju filijalu u Srbiji AIK banci, koja je postala druga najveća bankarska grupacija u Srbiji. Peti najveći kreditor u Crnoj Gori, Adriatik banka, kupila je Expobanku, srpsku podružnicu Češke banke, Expobank CZ.

Rumunija takođe prolazi kroz brzu konsolidaciju. UniCredit je najavio da će spojiti svoju rumunsku podružnicu sa novostečenom Alfa bankom u Rumuniji, koja onda postaje treći po veličini kreditor u Rumuniji. Intesa će se udvostručiti u Rumuniji nakon akvizicije Prve banke. Istovremeno, OTP i BNP Paribas najavile su povlačenje iz Rumunije. U februaru 2024. godine, rumunska Banka Transilvanija, pristala je da kupi lokalnu podružnicu OTP, čime će ojačati svoju poziciju najveće banke u zemlji.

Nikola Avramović, viši direktor za finansijski konsalting u kompaniji Alvarez&Marsal za Austriju i jugoistočnu Evropu

Biznis & finansije, Finansije Top 2023/24

Foto: QuinceCreative, Pixabay