Teško da će Strategija za razvoj tržišta kapitala i novi Zakon o tržištu kapitala, usvojeni krajem prošle godine, podstaći razvoj Beogradske berze koja je prethodnu godinu okončala sa prometom šest puta slabijim od slovenačkog i sedam puta lošijim od hrvatskog tržišta kapitala. Jer, kao što je i deci poznato, doza iskrenosti je neophodan sastojak želja ako se kane i ostvariti.

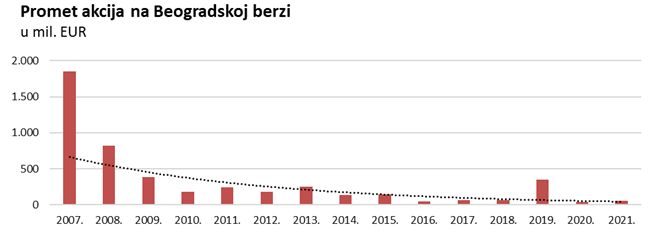

Svoje „zlatno doba“ domaće tržište kapitala zabeležilo je u ranoj fazi tranzicije. Tada su ubrzana privatizacija i pozitivna globalna privredna konjuktura omogućili veliku ekspanziju tržišta, čiji su se prometi na godišnjem nivou merili milijardama evra. To naravno ne znači da je tržište bilo postavljeno na zdrave osnove, niti da su uspešno sklapane neophodne kockice u mozaiku berzanskog poslovanja kakvo postoji u uređenim privredama. Jednostavno, obilje kapitala prikrilo je sve anomalije mladog i nabujalog tržišta, koje su potpuno ogoljene u potonjim godinama svetske ekonomske krize, a ništa se nije promenilo ni do današnjih dana.

A koje su uopšte neophodne pretpostavke da bi funkcionisalo tržište kapitala? I zašto u pojedinim društvima do njih nije moguće doći, premda postoje više nego jasni dokazi da efikasna berza omogućava brži rast nacionalne privrede?

Ponajpre, za efikasno tržište kapitala neophodan je konsenzus kreatora ekonomske politike koji je nesporan u tržišnim privredama, u kojima je stvaranje berze pratilo nastajanje privrednog sistema. U tranzicionim privredama koje prelaze sa netržišnog načina privređivanja, ovaj konsenzus je mnogo teže uspostaviti. U prvom redu zato što zavisi od volje političara i novopečenih privrednika, čiji uspeh je u velikoj meri zavisio od veza sa spomenutom politikom. Tako u većini tranzicionih ekonomija, sa nekoliko časnih izuzetaka, berza nije ni imala bilo kakve šanse za razvoj, jer u začaranom krugu dominantnih političkih i privrednih elita nije bilo mesta za nekakvo tržište jednakih, u kojem bi bila uspostavljena jasna i predvidljiva pravila.

Postojanje konsenzusa, koji se može nazvati i političkom voljom, omogućava stvaranje nezavisnih institucija neophodnih za razvoj tržišta kapitala, koje bi veoma brzo naraslo u nezaustavljivu snagu i oslonac razvoja privrede. Primeri poljske ili rumunske berze pokazuju da nema te snage koja kasnije može osujetiti razvoj tržišta, kada se formira njegova zdrava osnova sa razgranatim i efikasnim institucijama.

Šta spaja državne firme, domaće tajkune i strane kompanije?

Premda su razvoj domaćeg tržišta kapitala i sam proces tranzicije otpočeli kasnije, sa mogućnošću da se izbegnu sve zamke u koje je zapadala većina istočnoevropskih privreda, ova činjenica nije ni najmanje predupredila sunovrat projekta berzanskog poslovanja. Formiranje institucija tržišta kapitala kasnilo je taman onoliko koliko je bilo potrebno, pre svega domaćim kapitalistima da sprovedu reprivatizaciju kompanija na Beogradskoj berzi, po znatno nižoj ceni nego da je postojao scenario za afirmisanje akcionarstva i berzanskog poslovanja.

To je bio savršen uvod u formiranje aktuelne strukture ovdašnje privrede, u kojoj dominiraju državna preduzeća sa lošim korporativnim upravljanjem, domaći privatni biznisi narasli u velikoj meri usled nepostojanja institucija i strane kompanije privučene izdašnim državnim subvencijama.

U ovakvoj konstelaciji snaga, nijedna od ovih grupacija nema bilo kakav interes da se razvija berza, prikuplja kapital i shodno tome otvaraju poslovne knjige. Poslovi pod kontrolom države (političara), dovijaju se na razne načine ne bi li uopšte izbegli samo pojavljivanje na berzi, čak i ako su u vlasničkoj strukturi masovno zastupljeni građani. Tako, s vremena na vreme, dolazimo do grotesknih scena da direktori ovih firmi slavodobitno licitiraju sa milijardama evra u vrednosti ovih kompanija, a da se pritom godinama ne dozvoljava trgovanje njihovim akcijama.

Viđeniji domaći kapitalisti, pak, iako su veoma često posezali za reklamom u vidu najava o skorom izlasku na berzu, nikada nisu načinili nijedan odlučniji korak da se ovaj proces zaista i dogodi. Jasno je, glavni razlozi su način funkcionisanja ovih sistema i nespremnost njihovih osnivača da se suoče sa osnovnim principima berzanskog poslovanja – transparentnošću i polaganjem računa.

Strane kompanije, privučene bogatim državnim subvencijama, na sav glas hvale ovdašnji poslovni ambijent s obzirom da nema mnogo mesta, barem ne u Evropi, gde se telefonskim pozivom mogu rešiti svi problemi u poslovanju. Matične kompanije ovih firmi mahom su kotirane na svojim nacionalnim berzama, ali im odsustvo berze u zemljama „trećeg sveta“ ni najmanje ne nedostaje sve dok na raspolaganju imaju ovakav model poslovanja.

Prečice da se ne stigne do cilja

I dok privredni subjekti očito nemaju prevelikog interesa da uopšte lobiraju za postojanje uređenog berzanskog tržišta, slično važi i za političke elite, premda posežu za merama koje bi površno gledano mogle imati prizvuk reformskih. Izbijanje pandemije izazvalo je pregršt državnih mera, a jedna od njih se ticala i samog tržišta kapitala. Tokom 2020. godine doneta je uredba kojom je velikim kompanijama olakšan postupak emitovanja korporativnih obveznica, a ključna „prečica“ u ovom pokušaju formiranja tržišta bilo je uključivanje centralne banke u ulozi kupca na sekundarnom tržištu ovih hartija. Ne treba trošiti reči da do stvaranja nekakvog tržišta korporativnog duga nije uopšte ni došlo, ali je nekoliko državnih i paradržavnih sistema obezbedilo potrebnu likvidnost, do koje regularnim putem svakako nisu mogli doći.

Prošle godine, pak, pažnju javnosti je privukla dugo spremana Strategija za razvoj domaćeg tržišta kapitala, čiji su se efekti, nažalost, sa velikom verovatnoćom mogli predvideti već u danu njenog objavljivanja. Ovaj dokument nije uspeo da identifikuje osnovne uzroke aktuelnog stanja domaćeg tržišta kapitala, koji se tiču pre svega lošeg rada i nerazvijenosti ključnih institucija (Komisija za hartija od vrednosti, pravosuđe…) i s tim u vezi slabe zaštite prava manjinskih akcionara. Izostali su konkretni predlozi kako bi ove institucije mogle postati efikasnije i kvalitetnije i time, barem malo, raskrčile put povratku poverenja na tržište koje je odavno izgubljeno.

Ubrzo nakon lansiranja Strategije, usledilo je krajem godine i donošenje novog Zakona o tržištu kapitala, koji je prema rečima zakonodavca „usklađen sa standardima koje investitori zahtevaju“. Prevedeno na reči prosečnog investitora sa Beogradske berze, zakon će biti usklađen sa evropskim principima, što ne predstavlja nikakvu prepreku za nastavak dosadašnje loše prakse.

Slobodna količina akcija za trgovanje (free float) na regionalnim berzama

I dok su se po medijima kuražili ovi nominalno važni dokumenti, Beogradska berza je proteklu poslovnu godinu okončala sa prometom akcija od 55 miliona evra, što je oko sedam puta slabije u odnosu na Ljubljansku berzu, odnosno šest puta lošije u odnosu na hrvatsko tržište kapitala. Druga po veličini kompanija na tržištu, Komercijalna banka, pri kraju je konsolidacije vlasništva i u ovoj godine će verovatno napustiti berzu, što je bio i glavni razlog za skok repernog indeksa Belexa 15 od skoro deset odsto. Otuda ovaj rast tržišta nije ni propraćen povećanim optimizmom ulagača, što najbolje ilustruje položaj najveće domaće kompanije, Naftne industrija Srbije, koja je u godini ponovnog vaskrsnuća cene sirove nafte zabeležila najslabije promete u svojoj istoriji.

Kako stoje stvari na početku 2022. godine, Deda Mraz je zaista mogao malo više da se potrudi oko berzanskih darova u pogledu razvoja domaćeg tržišta kapitala. Ali kao što je i deci poznato, doza iskrenosti je neophodan sastojak želja ako se kane i ostvariti.

Nenad Gujaničić

Biznis i finansije 194, februar 2022.

Foto: Pixabay