Kada su nakon dugog perioda nultih kamata deponenti u bankama pomislili da ne može ništa gore da ih snađe, stigla je visoka inflacija. Ionako minorne, zarade kumulirane tokom proteklih deset godina zbrisane su jednogodišnjim inflacionim porezom. Iako veoma neprijatno iskustvo, teško je reći da li će ono dugoročnije uticati na naše građane da promene preovlađujući obrazac ulaganja.

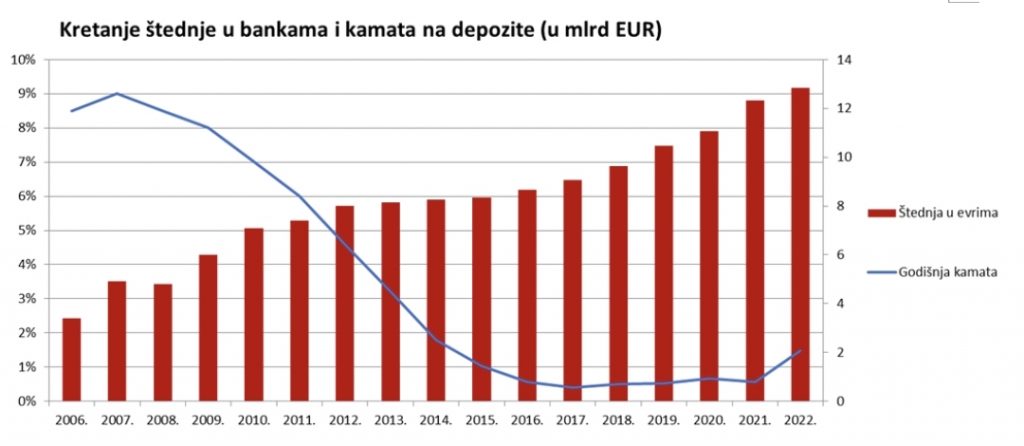

Uprkos krahu domaćeg finansijskog sistema tokom devedesetih godina, relativno brzo je ponovo uspostavljeno poverenje u domaći bankarski sistem, zahvaljujući vraćanju stare devizne štednje putem državnih obveznica, ali i dolasku inostranih banaka. Ekspanzija privrede i kreditne aktivnosti u prvim godinama tranzicije donela je i veoma visoke kamate na depozite, koje su u periodu pred svetsku ekonomsku krizu dodatno privukle ulagače. Velika potražnja za kreditima ponukala je banke da deponentima ponude kamate i do 8, pa i 9 procenata, te se 2007-2008. godine deponentska baza popela najpre na četiri, a veoma brzo i na pet milijardi evra sa praktično nulte tačke 2001. godine.

Potonji krizni period obeležili su naglo gomilanje loših plasmana i posledično manji broj kredita, što je veoma brzo oborilo tražnju i kamate na depozite. Međutim, ni niže kamate, ni kolaps nekolicine državnih i paradržavnih banaka nisu smanjili poverenje građana u banke koje su nastavile da beleže rast depozita, istina nešto nižim tempom u periodu sprovođenja fiskalne konsolidacije. Kada su se kamate konačno približile nultom podeoku, kao posledica linearnog pada na globalnom tržištu usled politike „jeftinog novca“ ključnih svetskih centralnih banaka, tempo štednje je iznenađujuće ubrzan, te su na kraju prošle godine građani u domaćim bankama u valuti držali preko 13 milijardi evra.

Mnogo brži rast kamata na kredite, nego na štednju

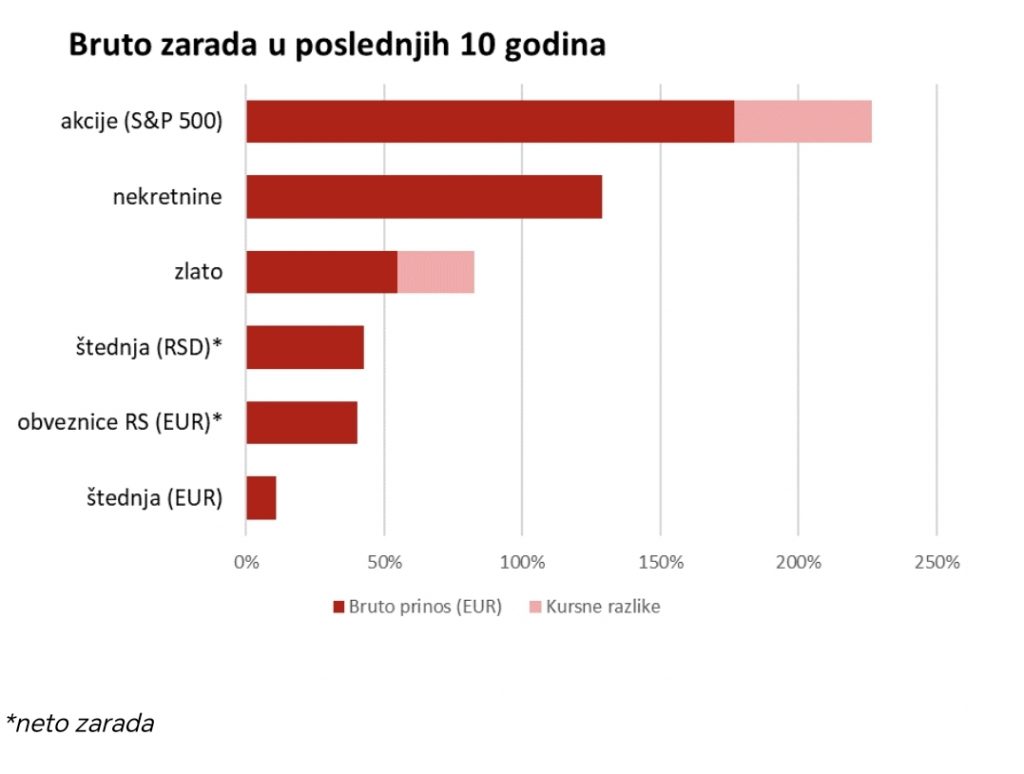

Jasno je da većina građana ove depozite više nije ni oročavala, već su banku koristili kao sigurno mesto za čuvanje ušteđevine. Oni koji su, pak, oročavali štednju iz godine u godinu u protekloj deceniji, ostvarili su bruto zaradu tek nešto veću od 11 procenata (bez obračuna poreza od 15 procenata), nedovoljnu da nadmaši aktuelnu inflaciju i pre nego što se ona domogla vrha. Dinarska štednja, koju godinama propagira centralna banka, bila je kudikamo lukrativnija, ali građani poučeni negativnim iskustvima iz prošlosti i dalje ne preferiraju ovaj vid čuvanja ušteđevine. Svega šest do sedam procenata ukupne štednje od preko 14 milijardi evra odnosi se na dinarske depozite, koji su u proteklih deset godina doneli neto zaradu u čvrstoj valuti od oko 43 procenta.

I baš kao što su kamate brzo propale, borba svetskih centralnih banaka sa inflacijom donela je njihov linearni i nagli rast u drugoj polovini 2022. godine. No, deponenti su već navikli da u ugovornom odnosu sa bankom jedna strana po definiciji dominira. Tako su cene bankarskih kredita promptno revidirane prema uslovima na tržištu, dok kamate na depozite rastu pokretima onemoćalog starca uz stepenice. Junski podaci centralne banke govore da banke dinarske godišnje depozite plaćaju ispod nivoa od pet procenata, dok štednja u evrima donosi bruto zaradu tek oko 2,6 procenata. Nešto bolja situacija je kod višegodišnjih valutnih depozita, gde na novoodobrenim poslovima banke u proseku omogućavaju bruto zaradu od oko 3,3 odsto.

Istovremeno, državne evroobveznice koje se kotiraju na inostranom tržištu nose prinos od oko šest procenata. Ovi papiri denominovani mahom u evrima (nekoliko emisija sprovedeno je u dolarima), nude ulagačima duplo veću zaradu u odnosu na štednju u bankama, ali se građani teško upuštaju u ove poslove usled nedovoljne informisanosti i generalno niskog nivoa finansijskog znanja. Pojedine evropske zemlje, pa i naši susedi, lansirali su emisije obveznica upravo namenjene građanima, kako bi se barem donekle suzbila dominacija banaka na tržištu. Tokom proteklih deset godina, državne obveznice denominovane u evrima nisu bile toliko atraktivne, ali su pre svega zahvaljujući prvoj polovini ovog perioda, donele prinos od oko 40 procenata, nalik štednji u dinarima, ali takođe uz minimalno učešće domaćih građana.

Cigla je zakon…

Tokom perioda nultih kamata, izvestan broj krupnih deponenata svoju ušteđevinu je prelio na tržište nekretnina, koje je bilo izvor više nego solidnih zarada u proteklih deset godina. Kapitalni rast i zarade putem rentiranja premašili su nivo od 100 procenata, dobrano nadmašivši sve ostale domaće, tradicionalne načine plasmana ušteđevine. Istina, ovaj rast je znatno ubrzan nakon izbijanja pandemije, dok je nulta tačka ovog desetogodišnjeg perioda bila obeležena skoro pa najnižim cenama na tržištu, kao posledica obrisa svetske ekonomske krize i krize suverenog duga perifernih članica evrozone.

Treća komponenta „svetog trojstva“ kada je reč o ulaganjima domaćih građana – zlato, našla se negde između preostale dve dominantne investicione alternative, nekretnina i depozita. Zlato je u poslednjoj deceniji donelo zaradu od oko 55 procenata, ali i solidne pozitivne kursne razlike u dolarima, s obzirom da se vrednost ove imovine tradicionalno obračunava u američkoj valuti. Teško je reći koliko je domaćih građana aktivno na ovom polju, ali činjenica da se tokom svake krize, na postojeću ponudu pojavi masa posrednika za trgovinu investicionim zlatom, govori o postojanju prilično velike publike koju privlači viševekovna uloga zlata kao čuvara vrednosti imovine.

… akcije i dalje španska sela

Investiciona alternativa koja je u protekloj deceniji donela najveću zaradu jeste tržište akcija, i to američko koje prednjači u globalnim okvirima. Glavni američki indeks S&P 500, zajedno sa godišnjim dividendama od oko 1,5 do 2 odsto, doneo je u ovom periodu zaradu od oko 177 procenata, na koju bi trebalo dodati i velike pozitivne kursne razlike usled snažnog jačanja dolara u odnosu na evro. Treba napomenuti da su ovaj rast u velikoj meri generisali američki tehnološki giganti, koji su u ovom periodu gotovo u potpunosti zaposeli listu najvećih svetskih kompanija. Ulagači skoncentrisani na akcije najpopularnijih kompanija poput Apple-a, Amazona, Google-a, Microsoft-a, zarade su merili dodatnim stotinama procentnih poena.

Kada su u pitanju evropska tržišta akcija, ona su svakako donela manje prinose, usled brojnih problema koji su usporili rast evropske privrede tokom proteklih deset godina. Kriza suverenog duga perifernih članica evrozone, migrantska kriza, Bregzit, rat u Ukrajini, samo su najvažniji događaji koji su potkopali izglede evropske privrede i njenih najvećih kompanija. No, i zarade na evropskim tržištima akcija bile su konkurentne pobrojanim ulaganjima u kojima naši građani drže glavninu novca. Tako je nemački indeks akcija, DAX 40, doneo zaradu od oko 90 procenata, a francuski CAC oko 80 odsto u posmatranom periodu. Čak su i akcije na Beogradskoj berzi donele solidan dinarski prinos od oko 74 odsto, dok bi ukupna zarada sa isplaćenim dividendama izvesno premašila prag od 100 procenata, uprkos tome što kreatori domaće ekonomske politike godinama sapliću ovo tržište.

Ne treba biti previše upućen u ovdašnje finansijske tokove pa zaključiti da je mali broj domaćih građana upražnjavao neku od ovih investicionih alternativa. Brojni korporativni skandali sa Beogradske berze i kršenja prava manjinskih akcionara svakako su doprineli udaljavanju građana od finansijskih tržišta, ali sve veća globalizacija, demokratizacija ulaganja i dolazak novih generacija čine ovu vrstu ulaganja sve prijemčivijom. Biće potrebno puno vremena da se razbiju aktuelni obrasci ponašanja ulagača, ali skučenost domaćeg tržišta i izuzetno skroman broj investicionih alternativa na duže staze ne može opstati kao opravdanje trenutnog izgleda domaće investicione scene.

Sa većom edukacijom, koja barem kada je finansijska pismenost u pitanju sve više dolazi sa novim generacijama, teško da će domaći građani ostati izvan globalnog finansijskog tržišta. Ako ni zbog čega drugog, ono zbog obilja investicionih alternativa među kojima svako može naći odgovarajući način ulaganja, u skladu sa sopstvenim sklonostima.

Nenad Gujaničić

Biznis i finansije 213, septembar 2023.

Foto: Andre Taissin, Unsplash

računovodstvu. Ja sam se između medicine i Fakulteta političkih nauka opredelila za ovaj drugi kako bih stigla do diplome socijalnog radnika, jer je to zanimanje neophodno za rad jednog doma. Svi mi radimo sve što zatreba u domu, pomažemo jedni drugima i to je jedan od uslova da bi dobro funkcionisali. Tako je bilo i dok se dom gradio, svi su pomagali. Pri tom, svi imamo tačno određenu platu, niko ne uzima direktno iz kase novac i to je takođe uslov da dobro funkcionišemo“, konstatuje Popović.

računovodstvu. Ja sam se između medicine i Fakulteta političkih nauka opredelila za ovaj drugi kako bih stigla do diplome socijalnog radnika, jer je to zanimanje neophodno za rad jednog doma. Svi mi radimo sve što zatreba u domu, pomažemo jedni drugima i to je jedan od uslova da bi dobro funkcionisali. Tako je bilo i dok se dom gradio, svi su pomagali. Pri tom, svi imamo tačno određenu platu, niko ne uzima direktno iz kase novac i to je takođe uslov da dobro funkcionišemo“, konstatuje Popović.