Teško da postoji tržište kakvo su domaći bankarski krediti, gde se i kupci i prodavci slažu da je roba (pre)skupa, ali da u bliskoj budućnosti neće pojeftiniti. Iako realni sektor vapi za likvidnim sredstvima, visok nivo loših kredita i slaba perspektiva privrede snažno demotivišu bankare da im plasiraju novac – čak i po trenutno visokim kamatama.

Nakon što je krajem prošle i početkom ove godine usledilo „čišćenje“ domaćeg bankarskog tržišta likvidacijom dveju banaka pod državnom kontrolom (Agrobanka i Razvojna banka Vojvodine), performanse ovog segmenta finansijskog sistema su se unekoliko stabilizovale. Ipak, mesta optimizmu nema jer je i dalje ključna reč bankarskog sektora – stagnacija, a još uvek nema na vidiku čarobnog štapića koji bi mogao pokrenuti kreditnu aktivnost banaka.

Aktiva miruje, profit na nizbrdici

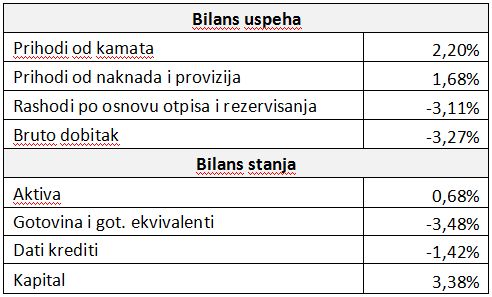

Poslovna aktivnost domaćih banaka u prvoj polovini godine rasla je po minornim stopama: prihodi od kamata su porasli 2,2 odsto, jedva nešto bolje od prihoda od naknada i provizija (1,7 odsto). Bruto dobit banaka iznosila je 15,9 milijardi dinara (pad od 3,3 odsto), što daje prinos na kapital tek neznatno preko pet procenata. Naravno, dominantne banke na tržištu ostvarile su gro dobiti, što je samo posledica nastavka koncentracije koja je ubrzana sa prvim znacima krize (prvih deset banaka drži preko 73 odsto tržišta). Ovaj proces još više otežava položaj manjim bankama koje, pored generalnih poteškoća prouzrokovanih krizom, imaju problem da održe profitnu marginu na sve manjem segmentu tržišta.

Kada je u pitanju bilansna suma domaćeg bankarskog sektora, već duže vreme je prisutna stagnacija, dok se katkad periodično ostvari nominalni rast, pre svega kao posledica deprecijacije domaće valute. Krajem juna je aktiva bankarskog sektora iznosila 2.882,2 miljarde dinara, što je tek 0,7 odsto više u odnosu na kraj 2012. godine. U prvih šest meseci tekuće godine pozicija datih kredita i depozita bankarskog sektora smanjena je za 1,41 odsto na 1.695,7 milijardi dinara, što je još jedna potvrda već duže vremena prisutne teze da se banke uzdržavaju od preuzimanja rizika kroz rast kreditnih plasmana. Uzlazni trend i to od 4,6 odsto beleže jedino opozivi depoziti i krediti koji se tiču repo transakcija banaka sa Narodnom bankom Srbije i deponovanja viškova likvidnih sredstava. Takođe, u poslednje vreme uočljiv je rast plasmana u hartije od vrednosti, što dodatno potvrđuje činjenicu da je država znatno pouzdaniji partner bankama od uzdrmanih privrednih subjekata.

Promene pojedinih pozicija u bilansu bankarskog sektora (prvih šest meseci 2013)

Uzroci i posledice

Dakle, više je nego primetno da su se problemi realnog sektora i stanovništa u potpunosti prelili na banke, te da su samo u kratkom vremenskom periodu ove finansijske institucije mogle ostati zaštićene od kriznog talasa. U trenutnim okolnostima, obazrivost je postala glavna karakteristika svih ključnih tržišnih učesnika. Banke nevoljno plasiraju zajmove u strahu od gomilanja novih nenaplativih kredita, građani su oprezni s obzirom na neizvesnost budućih prihoda, dok se preduzeća sve teže odlučuju na nove investicije zadovoljavajući se održavanjem postojećeg nivoa poslovne aktivnosti.

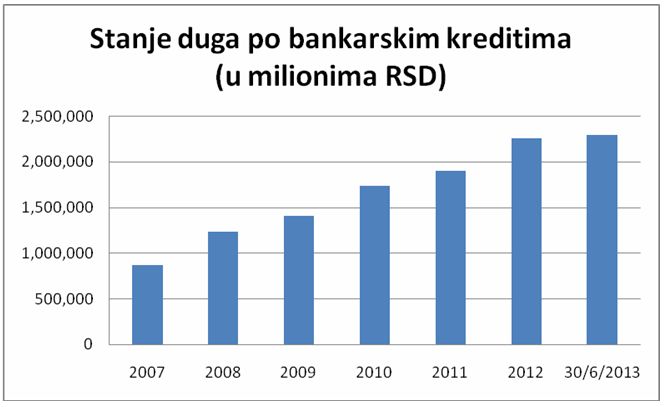

S obzirom na neveliki kapital domaćih kompanija i istrošene rezerve stanovništva, gotovo je izvesno da ovakvo stanje ni najmanje ne može doprineti oporavku privrede. Rast kreditne aktivnosti je neminovni činilac u stvaranju zamajca privrednog rasta, ali je i dalje dosta prepreka na putu ostvarivanja ovog scenarija. Iako je u poslednjih pet godina ostvaren solidan nominalni rast bankarskih kredita, uzimajući u obzir zabeleženu inflaciju, ove stope su odviše skromne u poređenju sa predkriznim periodom kada su zajmovi u velikoj meri podsticali ekonomiju.

Uprkos padu pasivnih kamatnih stopa, izvori bankarskih sredstava su i dalje prilično skupi, uzimajući pre svega u obzir nivo kreditne aktivnosti i količinu loših plasmana. Istina, deponenti nisu više u mogućnosti kao u predkriznom periodu da ubiraju kamatne stope koje su na granici dvocifrenih, ali su i protekle godine (naročito u Nedelji štednje) kamate na depozite bile značajno više u odnosu na uporedive zemlje.

Osim skupih izvora, bankama je u plasiranju jeftinijih zajmova otežavajuća okolnost visoka referentna stopa Narodne banke kao i njene obavezne rezerve koji faktički imobilišu značajna likvidna sredstva poslovnih banaka.

NPL – migrena domaćeg bankarstva

Ipak, glavni uzročnici bankarske skepse i skupih zajmova jesu visoka rizičnost zemlje i nagomilani loši krediti (NPL – non-performing loans) u proteklom periodu. Veliki broj domaćih banaka koje posluju sa inostranim kapitalom i sada može povući relativno jeftin kapital, ali nizak kreditni rejting zemlje i mali broj atraktivnih projekata stoje kao nepremostiva prepreka na putu ka zajmoprimcima. Ipak, nezavidan kreditni portfelj banaka, u kojem se zvanično nalazi oko petina loših kredita, glavni je ograničavajući faktor koji banke čini opreznim, i još ih više usmeravajući u niskorizične poslove kao što su državne hartije od vrednosti i repo poslovi sa NBS-om.

Podaci NBS-a pokazuju da oko petine od bruto odobrenih kredita spada u kategoriju loših kredita u kojima zajmoprimac kasni više od 90 dana od inicijalnog roka dospeća. Gro loših plasmana odnosi se na privredne subjekte, koji su u najvećoj meri iz oblasti najteže pogođenih krizom (građevinarstvo, poslovi sa nekretninama i sl). Kada su u pitanju građani, nivo loših kredita je i dalje jednocifren (ispod devet odsto), u velikoj meri zahvaljujući stambenim kreditima koji predstavljaju najčešće pozajmice građana a imaju najnižu vrednost NPL-a.

Pokazatelj docnje, koju periodično objavljuje Udruženje banaka, takođe pokazuje značajno pogoršanje sposobnosti zajmoprimaca da redovno izmiruju obaveze. Tako je od kraja 2008. godine broj neredovnih zajmoprimaca povećan za skoro tri puta (kod građana i više od toga), dok je u poslednje vreme primetan pad docnje u privredi ali, pre svega, kao posledica subvencionisanih kredita države.

Ključni koraci koje je neophodno preduzeti, a koji bi mogli podići kreditnu aktivnost banaka jesu: poboljšanje poslovnog ambijenta i restrukturiranje loših kredita. Prvi uslov tiče se neminovnog zaokreta u domaćoj ekonomskoj politici koji bi podrazumevao jasno definisana i jednostavna pravila (zakone) za sve tržišne učesnike, te njihovu doslednu i efikasnu primenu. Ovo u praksi podrazumeva manju birokratiju, jednostavnije procedure za osnivanje preduzeća i dobijanje dozvola, ukidanje subvencija, efikasnija zaštita ugovora pred sudom itd.

Kada su u pitanju loši krediti, s ovom vrstom problema součavale su se i druge zemlje koje su koristile različite pristupe u postupku njihovog rešavanja. Narodna banka Srbije je krajem prošle godine preduzela neke korake čiji bi se efekti mogli videti već na isteku tekuće godine. Oni se pre svega tiču omogućavanja procedure ustupanja dospelih a nenaplaćenih potraživanja licima van finansijskog sektora, te prolongiranja i delimičnog otpisivanja potraživanja od kompanija koje sprovedu postupak dobrovoljnog finansijskog restrukturiranja.

U javnosti su lansirane i druge ideje koje su sa većim ili manjim uspehom primenjivane u pojedinim zemljama. Suptilno je predočena ideja o formiranju posebnog fonda u koji bi bili smešteni loši plasmani, ali najveća mana ovog rešenja jeste što bi se troškovi lošeg upravljanja kreditima verovatno prebacili na pleća budžetskih korisnika. Ovaj scenario je već viđen u proteklom periodu kada su u pitanju banke u kojima je država imala izražen vlasnički interes i koje su koštale budžet nekoliko stotina miliona evra.

Većina analitičara se slaže da bi efikasniji pristup bilo čisto komercijalno rešenje, bez upliva države, kao što je već pokrenuta prodaja potraživanja drugim firmama uz dogovoreni diskont, sistematičniji pristup u aktiviranju i prodaji hipoteka itd. Dakle, poželjno bi bilo da bankarske ustanove budu glavni nosioci procesa restrukturiranja loših zajmova, iz prostog razloga jer su ih one i stvarale, a takođe će imati najviše koristi od nekog budućeg perioda koji će doneti novu kreditnu ekspanziju.

Nenad Gujaničić

broj 101, oktobar 2013.